NIM quý 3/2024 của tất cả ngân hàng đều giảm so với quý 2, cho thấy ngành ngân hàng đang đối mặt với nhiều thách thức. Sự phân hóa giữa các ngân hàng lớn và nhỏ ngày càng rõ nét, tạo ra bối cảnh cạnh tranh không đồng đều và yêu cầu các ngân hàng cần có chiến lược linh hoạt hơn để cải thiện.

NIM tất cả ngân hàng đều giảm

Trong bối cảnh các yếu tố kinh tế vĩ mô và thị trường tài chính có nhiều biến động, phần lớn các ngân hàng chứng kiến sự sụt giảm biên lãi ròng (NIM (Net Interest Margin) trong quý 3/2024 so với quý 2.

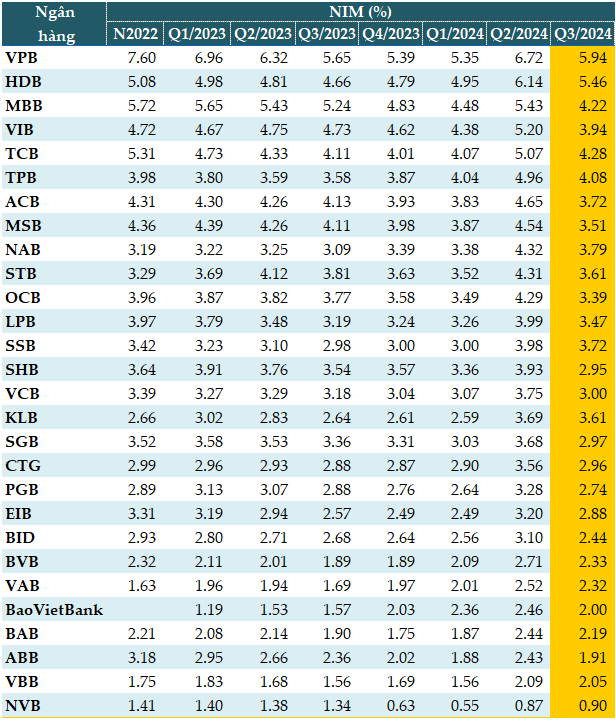

Dữ liệu từ VietstockFinance cho thấy, tất cả 28 ngân hàng đều có NIM quý 3/2024 mỏng hơn so với quý 2.

VPBank là ngân hàng có hệ số NIM cao nhất với 5.94%. Kế đến là HDBank (HDB, 5.46%), MB (MBB, 4.22%), VIB (3.94%) và Techcombank (TCB, 4.28%).

Chi phí vốn là yếu tố trọng yếu quyết định trực tiếp đến NIM của các ngân hàng. Thời gian qua, với mục tiêu thu hút tiền gửi trong bối cảnh thanh khoản căng thẳng và kinh tế còn nhiều thách thức, nhiều ngân hàng buộc phải nâng lãi suất huy động lên mức cao hơn nhằm đảm bảo tính ổn định về nguồn vốn, làm tăng chi phí vốn, gây áp lực trực tiếp lên NIM.

Thêm vào đó, tỷ lệ CASA tại nhiều ngân hàng có xu hướng giảm, buộc các ngân hàng phải dựa vào các nguồn vốn huy động dài hạn có lãi suất cao hơn, làm tăng chi phí vốn và thu hẹp NIM.

Bên cạnh đó, để đáp ứng mục tiêu hỗ trợ phục hồi kinh tế và thúc đẩy tăng trưởng tín dụng, nhiều ngân hàng phải giảm lãi suất cho vay nhằm khuyến khích khách hàng vay vốn. Tuy nhiên, nhu cầu tín dụng từ khách hàng chưa thực sự mạnh và có sự khác biệt giữa các ngành nghề. Các ngân hàng phải hạ lãi suất cho vay để cạnh tranh thu hút khách hàng, đồng thời không thể gia tăng mức lãi suất quá cao so với chi phí huy động, dẫn đến biên lợi nhuận từ hoạt động tín dụng giảm mạnh.

Một trong những nguyên nhân quan trọng là sự gia tăng tỷ lệ nợ xấu trong hệ thống ngân hàng. BCTC quý 3/2024 cho thấy, các khoản nợ xấu (nhất là nợ có khả năng mất vốn) tăng mạnh ở hầu hết ngân hàng. Rủi ro gia tăng buộc ngân hàng phải tăng trích lập dự phòng, từ đó giảm lợi nhuận và suy yếu NIM.

|

NIM quý 3/2024 của các ngân hàng

Nguồn: VietstockFinance

|

NIM vẫn là vấn đề khó

PGS.TS. Nguyễn Hữu Huân – Giảng viên Đại học Kinh tế TPHCM (UEH) cho rằng, NIM thời gian tới sẽ khó cải thiện, vì càng về cuối năm, nhu cầu vốn càng cao. Để có vốn đẩy ra nền kinh tế, ngân hàng phải tăng lãi suất huy động. Thế nhưng, việc tăng lãi suất huy động mà phải giữ nguyên lãi suất cho vay để đảm bảo mục tiêu tăng trưởng tín dụng thì bắt buộc ngân hàng phải giảm NIM. Do đó, xu hướng sắp tới chắc chắn NIM sẽ mỏng hơn.

PGS.TS. Đinh Trọng Thịnh – Chuyên gia kinh tế cũng cho rằng, lãi suất huy động tăng lên nhưng lãi suất cho vay giữ nguyên, thậm chí một số ngân hàng còn giảm, buộc NIM phải giảm đi. Vì vậy, NIM từ nay đến cuối năm vẫn là vấn đề khó với các ngân hàng.

Ông Nguyễn Quang Huy – CEO Khoa Tài chính – Ngân hàng, Trường đại học Nguyễn Trãi đánh giá, sự phân hóa lợi nhuận giữa các ngân hàng lớn và ngân hàng nhỏ ngày càng rõ rệt. Các ngân hàng lớn với cơ cấu vốn huy động tốt hơn, tỷ lệ CASA cao hơn và quản lý chất lượng tài sản hiệu quả hơn đã có khả năng kiểm soát tốt nợ xấu và duy trì NIM ổn định hơn. Trong khi đó, các ngân hàng quy mô nhỏ và vừa phải đối mặt với khó khăn khi tìm kiếm khách hàng chất lượng trong môi trường cạnh tranh khốc liệt. Đặc biệt, chất lượng tài sản của các ngân hàng này có xu hướng suy giảm, dẫn đến tỷ lệ nợ xấu tăng cao, càng tạo áp lực lớn lên NIM.

Để cải thiện NIM trong quý cuối năm, các ngân hàng cần tập trung vào việc tối ưu hóa chi phí vốn, kiểm soát chất lượng tín dụng và đa dạng hóa nguồn thu từ phí dịch vụ. Các ngân hàng có khả năng quản lý rủi ro tốt và tận dụng hiệu quả công nghệ sẽ có lợi thế trong việc duy trì ổn định NIM.

Tăng cường huy động vốn CASA thông qua việc phát triển các sản phẩm tài khoản thanh toán và dịch vụ ngân hàng số, nhằm giảm áp lực chi phí vốn ngân hàng. Việc tăng tỷ lệ CASA sẽ giúp các ngân hàng giảm phụ thuộc vào nguồn vốn có lãi suất cao, từ đó cải thiện NIM và nâng cao khả năng cạnh tranh.

Tăng cường quản lý rủi ro tín dụng và kiểm soát chất lượng tín dụng giúp giảm thiểu tác động của nợ xấu lên NIM. Các ngân hàng lớn với tỷ lệ bao phủ nợ xấu cao và quy trình quản lý rủi ro tín dụng chặt chẽ sẽ có lợi thế hơn trong việc duy trì NIM ổn định.

Để giảm bớt áp lực từ biên lợi nhuận tín dụng, các ngân hàng nên tập trung vào phát triển nguồn thu từ phí dịch vụ và các hoạt động phi tín dụng khác. Các dịch vụ như bảo hiểm, tư vấn đầu tư và dịch vụ ngân hàng số có thể tạo ra nguồn thu ổn định, giúp các ngân hàng đa dạng hóa nguồn thu. Phát triển các kênh ngân hàng số, dịch vụ thanh toán và tăng cường sử dụng công nghệ sẽ giúp các ngân hàng tối ưu hóa hiệu quả hoạt động và giảm sự phụ thuộc vào NIM.

Trong bối cảnh cạnh tranh tín dụng mạnh mẽ, chính sách lãi suất linh hoạt cho các khách hàng có mức độ rủi ro thấp, từ đó tối ưu hóa NIM ngân hàng mà không gây áp lực lên khách hàng. Đồng thời, ngân hàng có thể cơ cấu lại tài sản sinh lời để tăng cường đầu tư vào các lĩnh vực có biên lợi nhuận cao hơn và rủi ro thấp hơn nhằm tối ưu hóa hiệu quả tài sản.

Nguồn: https://vietstock.vn/2024/11/nim-ngan-hang-dang-mong-dan-757-1246269.htm