Dù tăng trưởng tín dụng chật vật trước bài toán hấp thụ vốn yếu, nhiều ngân hàng vẫn có thêm một năm “xô đổ” kỷ lục lợi nhuận.

Lợi nhuận bứt phá trong quý cuối năm

Đến ngày 13/12/2023, tín dụng mới chỉ tăng 9.87% so với cuối năm 2022 – thấp hơn nhiều so với mức tăng của cùng kỳ năm 2022, cũng như còn cách khá xa so với mục tiêu 14.5% mà Ngân hàng Nhà nước (NHNN) đặt ra cho cả năm.

Nguyên nhân tín dụng tăng trưởng yếu hơn so với cùng kỳ là do nền kinh tế suy giảm, kéo thu nhập giảm, khả năng trả nợ của khách hàng cũng vì vậy mà suy yếu. Hơn nữa, thị trường bất động sản – khu vực thu hút nguồn vốn tín dụng lớn nhất – vẫn tiếp tục ảm đạm. Dù lãi suất tạo đỉnh trong quý 2, song mặt bằng vẫn còn khá cao, do đó chưa thể kích thích nhu cầu vay vốn mở rộng kinh doanh.

Công bố chính thức từ Ngân hàng Nhà nước, tín dụng toàn nền kinh tế năm 2023 tăng 13.71% so với mức cuối năm 2022, lên gần 13.6 triệu tỷ đồng. Nếu lấy mốc là ngày 13/12 thì đến 29/12, tức trong 15 ngày cuối cùng của năm 2023, tăng trưởng tín dụng đã nhích lên 3.54%, tương đương 463,500 tỷ đồng vốn được bơm ra nền kinh tế.

Có thể thấy, cầu vốn được cải thiện trong tháng cuối cùng của năm 2023 nhằm đáp ứng mùa vụ kinh doanh cao điểm dịp tết Nguyên đán 2024 cũng như những chỉ đạo quyết liệt của Chính phủ và nỗ lực của ngành ngân hàng, giúp tốc độ giải ngân tín dụng tăng tốc về cuối năm.

Nhờ tín dụng được “khơi thông”, nguồn thu nhập chính của các nhà băng cũng trở nên dồi dào trong quý 4/2023, đẩy lợi nhuận trước thuế của nhiều ngân hàng bật tăng.

Nguồn: VietstockFinance

|

Theo dữ liệu của VietstockFinance, tổng lợi nhuận trước thuế của 27 ngân hàng đã công bố kết quả kinh doanh quý 4/2023 đạt 67,818 tỷ đồng, tăng hơn 26% so với cùng kỳ nhờ thu nhập lãi thuần tăng 7%, đạt 121,005 tỷ đồng.

Đáng chú ý, các ngân hàng ghi nhận lợi nhuận trước thuế tăng bằng lần phải kể đến SGB (gấp 84 lần), LPB (gấp 3.9 lần), NAB và VBB (gấp 3.5 lần)…

Ở chiều ngược lại, có 3 ngân hàng báo lỗ trong quý cuối năm là NVB, ABB và PGB. Điểm chung khiến cả 3 ngân hàng báo lỗ đều do tăng mạnh trích lập dự phòng rủi ro tín dụng.

Bảng xếp hạng lợi nhuận tiếp tục xáo trộn

Nguồn: VietstockFinance

|

Trật tự về lợi nhuận ngân hàng liên tục thay đổi qua các quý và cuối cùng đã đi đến hồi kết. Theo đó, với việc xây chắc vị trí top 1 lợi nhuận xuyên suốt 4 quý, Vietcombank (VCB) nghiễm nhiên giành ngôi quán quân lợi nhuận năm với mức lãi chót vót trên 41 ngàn tỷ đồng, tăng hơn 10% so với năm trước.

Về đích với mức lãi 27,650 tỷ đồng lãi trước thuế, tăng 20%, BIDV từ vị trí top 3 năm ngoái leo lên giành ngôi á quân trong năm nay. MBB cũng tăng thêm 1 bậc về top lợi nhuận so với năm ngoái, giữ vị trí top 3 với mức lãi 26,306 tỷ đồng, tăng 16%.

Nhà băng nào tăng lợi nhuận mạnh nhất năm?

Tổng kết năm 2023, tổng lợi nhuận trước thuế của 27 ngân hàng đạt 255,325 tỷ đồng, tăng 4% so với năm 2021, nhờ thu nhập lãi thuần tăng 4%, đạt 447,450 tỷ đồng.

Nguồn: VietstockFinance

|

Ngôi sao sáng về tăng trưởng lợi nhuận là Sacombank (STB) với mức lãi trước thuế 2023 đạt 9,595 tỷ đồng, tăng 51% so với năm 2022. Có được kết quả này là nhờ thu nhập lãi thuần tăng 29%, lên hơn 22,072 tỷ đồng và giảm trích lập dự phòng rủi ro xuống 58%, còn hơn 3,688 tỷ đồng.

Chiếm vị trí thứ hai về tốc độ tăng trưởng lợi nhuận năm là Nam A Bank (NAB) với mức tăng 46% so với năm trước, đạt 2,268 tỷ đồng lợi nhuận trước thuế nhờ nguồn thu chính cùng thu nhập ngoài lãi (dịch vụ) đều tăng đáng kể.

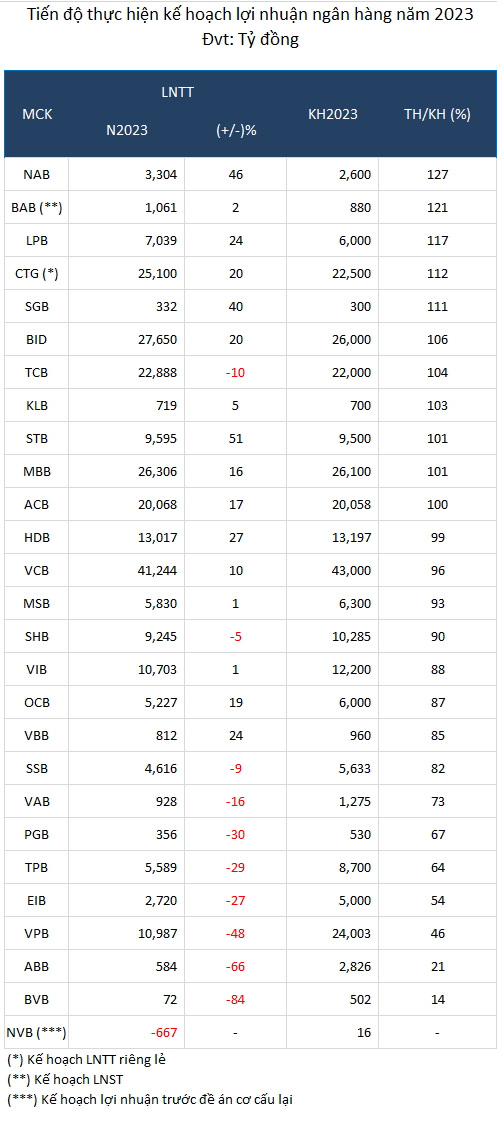

Nhiều nhà băng hoàn thành và vượt kế hoạch lợi nhuận

Lợi nhuận tăng tốc quý cuối năm nhờ giải ngân tín dụng được đẩy mạnh giúp nhiều ngân hàng cán đích chỉ tiêu lợi nhuận của cả năm dù ở mốc 9 tháng tỷ lệ thực hiện không quá cao. Trong đó, 5 ngân hàng vượt kế hoạch lợi nhuận đã đề ra.

Nguồn: VietstockFinance

|

Năm 2023, Nam A Bank đặt mục tiêu lợi nhuận trước thuế đạt 2,600 tỷ đồng, tăng 15% so với năm 2022. Với lợi nhuận trước thuế năm đạt 3,306 tỷ đồng, tăng 46%, Nam A Bank đã vượt 27% mục tiêu lợi nhuận đề ra.

Bac A Bank, LPBank (LPB), VietinBank (CTG) và Saigonbank (SGB) cũng là những nhà băng vượt kế hoạch năm.

Lợi nhuận ngân hàng sẽ tiếp tục cải thiện trong năm 2024?

Trong kịch bản cơ sở của SSI Research, nếu GDP có thể phục hồi trong khoảng 6-6.5%, lãi suất trung bình cả năm duy trì quanh mức thấp nhất trong thập niên trở lại đây và NHNN ứng phó linh hoạt trong cơ chế ghi nhận và trích lập dự phòng nợ xấu, nhóm phân tích SSI ước tính tăng trưởng lợi nhuận trước thuế năm 2024 của các ngân hàng trong phạm vi nghiên cứu dự kiến đạt 15.4% so với năm 2023. Đây là mức tăng trưởng tốt hơn so với mức 4.6% trong năm 2023.

Với bối cảnh kinh tế vĩ mô dự kiến cải thiện hơn trong năm 2024, SSI Research kỳ vọng tăng trưởng tín dụng sẽ phục hồi lên mức 14%. Điều này được hỗ trợ một phần bởi lãi suất cho vay giảm. Dư địa tăng trưởng có thể sẽ đến từ khối doanh nghiệp như ngành xây dựng cơ sở hạ tầng, doanh nghiệp sản xuất và FDI và các ngành nghề được ưu tiên (như nông nghiệp, xuất khẩu, công nghệ cao, SME và công nghiệp bổ trợ). Ngoài ra, nhóm phân tích cũng nhận thấy, các chủ đầu tư bất động sản có nhu cầu vay tái cấp vốn cho các lô trái phiếu đến hạn năm 2024 với tổng giá trị khoảng 200 ngàn tỷ đồng (tương đương 20% dư nợ tín dụng cho chủ đầu tư bất động sản trong năm 2023). Đây cũng có thể là một động lực quan trọng của tăng trưởng tín dụng năm 2024, trừ trường hợp cơ quan quản lý tiếp tục thanh tra và kiểm soát nghiêm ngặt các khoản cấp tín dụng chéo đối với các bên liên quan và các công ty vệ tinh.

Theo Agriseco Research, thu nhập lãi thuần sẽ tăng trưởng trở lại trong năm 2024 trên nền thấp so với cùng kỳ. Trong đó, yếu tố tích cực tác động trực tiếp đến thu nhập lãi thuần là dư địa cho vay các ngành trọng tâm năm nay còn nhiều. Bên cạnh đó, thu nhập ngoài lãi được kỳ vọng sẽ tăng trưởng ổn định trong giai đoạn tới với sự hỗ trợ bởi thu nhập từ hoạt động dịch vụ nhờ hoạt động thương mại, thanh toán quốc tế và dịch vụ thẻ của các doanh nghiệp được đẩy mạnh và kỳ vọng thị trường trái phiếu doanh nghiệp khởi sắc trở lại, từ đó gia tăng thu nhập từ hoạt động mua bán chứng khoán đầu tư.

Nhìn chung, nhóm phân tích CTCK Agribank kỳ vọng ngân hàng sẽ duy trì lợi nhuận tăng trưởng trong năm 2024 nhờ tăng trưởng tín dụng được đẩy mạnh và NIM phục hồi trong môi trường lãi suất thấp. Tuy nhiên, nhóm ngân hàng hiện vẫn tiềm ẩn nhiều rủi ro từ nợ xấu, đặc biệt đối với các khoản cho vay bất động sản.

Nguồn: https://vietstock.vn/2024/02/ngan-hang-chinh-phuc-dinh-loi-nhuan-moi-737-1157019.htm