Thị trường chứng khoán vẫn tiếp tục biến động trong biên độ 1,200-1,300 trong suốt những tháng qua và vẫn chưa có nhiều dấu hiệu có thể bứt phá. Việc nhóm cổ phiếu trụ là các cổ phiếu ngân hàng vẫn đang gặp nhiều khó khăn trong việc tăng trưởng, dẫu kết quả tăng trưởng kinh tế quý 2 đã có nhiều điểm tích cực hơn so với quý trước, cũng là một trong những trở ngại chính cho thị trường.

Kết quả kinh doanh quý 2/2024 của các doanh nghiệp niêm yết, cả nhóm ngành tài chính và phi tài chính, đều có những kết quả rất tích cực. Tuy nhiên, diễn biến của giá cổ phiếu lại không cho thấy điều đó khi VN-Index chứng kiến những phiên giảm điểm mạnh và lùi sâu về dưới 1,200 điểm, chỉ phục hồi trong những phiên gần đây. Mức sinh lời thấp của nhóm cổ phiếu ngân hàng, vốn chiếm vốn hóa lớn trên thị trường, đã ảnh hưởng để xu hướng tăng trưởng của thị trường.

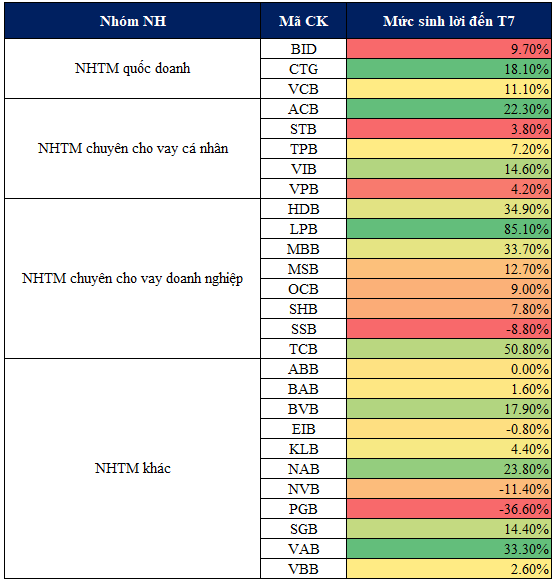

Bên cạnh đó, sự phân hóa trong mức sinh lời giữa các cổ phiếu ngân hàng cũng rất lớn khi tính từ đầu năm, có ngân hàng tăng trưởng gần gấp đôi và nhiều ngân hàng tăng vài chục phần trăm, nhưng cũng có nhiều ngân hàng đang giảm mạnh. Trong bối cảnh tăng trưởng tín dụng rất khó khăn, thì mức sinh lời của các cổ phiếu ngân hàng đang phụ thuộc rất nhiều vào khả năng dẫn dắt dòng chảy tín dụng vào các nhóm khách hàng hiệu quả dựa trên việc thực thi chiến lược kinh doanh của các nhóm ngân hàng khác nhau.

Xu hướng chung của mức sinh lời giữa các nhóm ngân hàng

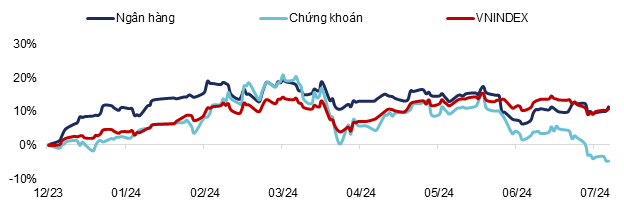

Các cổ phiếu ngân hàng sau khi tăng trưởng vượt trội hơn so với thị trường chung trong 4 tháng đầu năm thì bắt đầu tăng trưởng kém hơn hẳn trong những tháng về sau, từ đó góp phần tạo nên sự kìm hãm cho thị trường. Mức sinh lời của cổ phiếu ngân hàng đến thời điểm này chỉ xấp xỉ mức trung bình của thị trường vào khoảng 9-10% từ đầu năm. Bên cạnh đó, mức sinh lời của các cổ phiếu ngân hàng cũng chênh lệch rất lớn giữa các nhóm ngân hàng thực hiện các chiến lược kinh doanh khác nhau.

|

Biểu đồ 1: Mức sinh lời của ngành ngân hàng từ đầu năm đến cuối tháng 7

Nguồn: Tổng hợp

|

Cổ phiếu của các ngân hàng quốc doanh đã có mức tăng trưởng ổn định hơn rất nhiều so với mức trung bình chung của ngành. Các ngân hàng này giữ được sự ổn định trong mức sinh lời. Mức sinh lời trung bình của nhóm này thường dao động từ 9% đến 18%, một con số khá an toàn và hấp dẫn trong mắt các nhà đầu tư dài hạn. Điều này phản ánh sự ổn định trong hoạt động kinh doanh của các ngân hàng lớn, với chiến lược tập trung vào khách hàng doanh nghiệp và quản lý rủi ro chặt chẽ. Tuy nhiên, mức sinh lời ổn định này cũng cho thấy phần nào đó sự thiếu đột phá, khi mà thị trường ngày càng cạnh tranh và các ngân hàng nhỏ hơn đang nổi lên với những chiến lược kinh doanh linh hoạt trong bối cảnh càng nhiều khó khăn hiện tại. Vietinbank trong nhóm này có nhiều tiềm năng hơn cả với kế hoạch tăng trưởng ổn định khi khai thác tốt tệp khách hàng hiện tại, đã góp phần cho mức sinh lời tốt hơn trong giai đoạn 6 tháng đầu năm.

Những ngân hàng như Techcombank, HDBank và LPBank có mức sinh lời ấn tượng hơn rất nhiều với chiến lược tập trung vào cho vay doanh nghiệp, từ đó tạo ra động lực tăng trưởng lợi nhuận tốt hơn cho cổ phiếu. Tuy nhiên, các cổ phiếu chuyên cho vay doanh nghiệp này cũng có một khoảng dao động lớn trong mức sinh lời, từ 7.9% đến 34.85%. Đã tận dụng tốt xu hướng phục hồi của nền kinh tế, đặc biệt là khi các doanh nghiệp đang mở rộng sản xuất và đầu tư. Tuy nhiên, lợi nhuận cao luôn đi kèm với rủi ro. Khi đẩy mạnh cho vay, các ngân hàng lại đối mặt với nguy cơ nợ xấu tăng cao, điều này có thể ảnh hưởng đến chất lượng tài sản và khả năng sinh lời trong dài hạn.

Các ngân hàng chuyên cho vay cá nhân thì có mức sinh lời kém hơn so với hai nhóm trên khi gặp khó khăn trong vấn đề tăng trưởng tín dụng, trước sức cầu yếu từ khu vực hộ gia đình. Các ngân hàng trong nhóm này đã phải chuyển dịch động lực tăng trưởng sang nhóm các doanh nghiệp để hỗ trợ mức tăng trưởng chung. Một số ngân hàng có mức sinh lời tốt như ACB hay VIB đều do tạo ra các động lực tăng trưởng tín dụng mới từ khu vực doanh nghiệp thay mảng tín dụng cho nhóm cá nhân truyền thống.

|

Biểu đồ 2: Mức sinh lời đến cuối tháng 7 của các cổ phiếu ngân hàng

Nguồn: Tổng hợp

|

Ảnh hưởng của tăng trưởng tín dụng và chiến lược kinh doanh đến mức sinh lời

Mức sinh lời của các ngân hàng đang phân hóa rất rõ nét dựa trên khả năng tăng trưởng tín dụng của các nhóm ngân hàng. Trong quý 2/2024, tăng trưởng tín dụng của các ngân hàng có sự phân hóa rõ rệt. Techcombank, LPBank, HDBank có mức tăng trưởng tín dụng ấn tượng, góp phần tăng trưởng lợi nhuận tốt với mức NIM cải thiện từ việc chi phí huy động vốn sụt giảm do tỷ lệ CASA tăng. Tuy nhiên, việc tập trung vào tín dụng cũng đi kèm với rủi ro, đặc biệt là khi nền kinh tế vẫn đang đối mặt với nhiều bất ổn. Các ngân hàng phải đối diện với áp lực duy trì chất lượng tài sản và kiểm soát nợ xấu. Tăng trưởng tín dụng không chỉ ảnh hưởng đến lợi nhuận ngắn hạn mà còn định hình chiến lược dài hạn của các ngân hàng trong bối cảnh cạnh tranh ngày càng gay gắt.

Chiến lược kinh doanh của từng ngân hàng đóng vai trò quan trọng trong việc quyết định mức sinh lời. Với chiến lược rõ ràng và tập trung vào những mảng thị trường cụ thể thường đạt được mức sinh lời cao hơn và ổn định hơn, phù hợp với xu hướng phục hồi và đẩy mạnh tín dụng vào nhóm các doanh nghiệp tư nhân của nền kinh tế. Ngược lại, các ngân hàng nhỏ với chiến lược kinh doanh không rõ ràng hoặc phụ thuộc quá nhiều vào một vài nguồn thu nhập nhất định, sẽ gặp khó khăn trong việc duy trì lợi nhuận trong bối cảnh cạnh tranh gay gắt hiện tại.

Tổng hợp những yếu tố liên quan đến tăng trưởng tín dụng nóng cùng với việc tỷ lệ nợ xấu gia tăng đi kèm với việc trích lập sụt giảm, đã khiến cho các cổ phiếu ngân hàng vẫn đang duy trì trong vùng định giá thấp dựa trên cả chỉ số P/E và P/B. Chỉ số P/B của ngành ngân hàng vẫn đang duy trì định giá trong khoảng mức trung bình so với mức định giá trong quá khứ, từ 1.3 đến 1.4. Chất lượng lợi nhuận sụt giảm khiến cho lợi nhuận dù tăng mạnh nhưng lại có hệ số P/E chỉ ở mức 9x, thấp hơn nhiều so với mức trung bình của các nhóm ngành khác vào khoảng 16-18x.

Quý 2/2024, đánh dấu nhiều thay đổi đáng chú ý trong mức sinh lời và diễn biến cổ phiếu của các ngân hàng. Sự phân hóa rõ rệt giữa các nhóm ngân hàng không chỉ phản ánh tình hình kinh tế vĩ mô mà còn cho thấy chiến lược kinh doanh của từng ngân hàng. Việc lựa chọn cổ phiếu ngân hàng phù hợp đòi hỏi sự hiểu biết sâu về chiến lược kinh doanh, mức tăng trưởng tín dụng, và khả năng quản lý rủi ro của từng ngân hàng. Các nhà đầu tư cần tiếp tục theo dõi sát sao các diễn biến thị trường và điều chỉnh chiến lược đầu tư của mình để đạt được hiệu quả tối ưu trong giai đoạn đầy thách thức này.

Nguồn: https://vietstock.vn/2024/08/muc-sinh-loi-cua-cac-co-phieu-ngan-hang-757-1220689.htm